Aprobadas las tablas de cotización de los autónomos para 2023. Establecerá un sistema de 13 tramos de cotización para que los trabajadores por cuenta propia coticen según sus rendimientos netos.

¿Qué va a cambiar con la nueva cuota de autónomos 2023-2031?

Lo más destacable de la nueva cuota de autónomos es que ya no se podrá elegir la base de cotización que se quiera, sino que se cotizará según la previsión de rendimiento neto anual que realicemos.

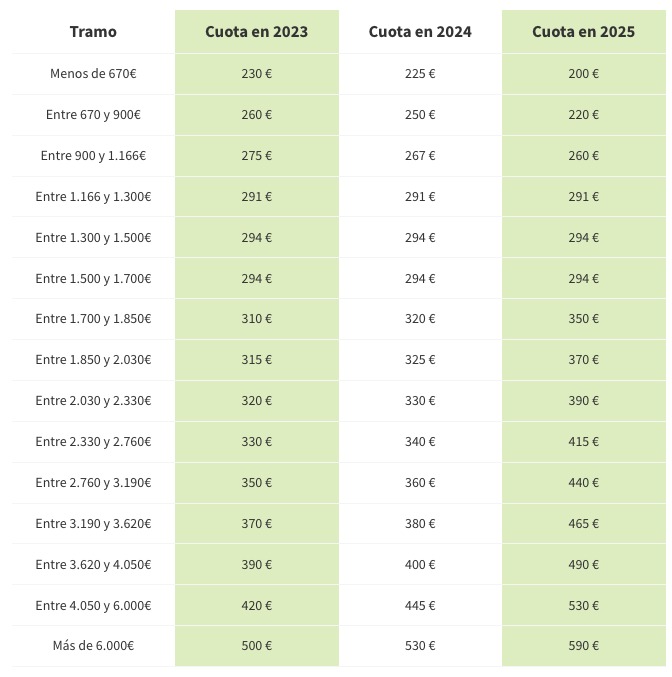

En el nuevo sistema existen 15 tramos de cotización y, como hemos dicho, deberemos acogernos a uno de ellos en función de nuestros ingresos:

- Si ingresamos al mes 1300 euros o menos, la cuota de autónomos se irá reduciendo durante el periodo de 2023 a 2025.

- Si nuestros ingresos mensuales se encuentran en la franja de los 1301 hasta los 1700 euros, pagaremos lo mismo que hasta ahora.

- Cuando superemos los 1701 euros mensuales, deberemos abonar más cada año.

Todos los nuevos cambios:

- Cotizaremos según los rendimientos netos de tu actividad económica.

- El sistema de cotización se irá incrementando de manera progresiva desde 2023 (año en el que entra en vigor) hasta 2031.

- A través de la plataforma Import@s, deberemos comunicar nuestra previsión de rendimientos netos al empezar el año a la Seguridad Social para que esta nos informe sobre nuestra base de cotización y la cuota mensual que deberemos abonar.

- Podremos cambiar nuestra base de cotización cada dos meses.

- La cuota de trabajador por cuenta propia incluirá el cese de actividad (ya no será voluntario).

- La tarifa plana para los nuevos autónomos que cumplan las condiciones seguirá existiendo, pero será diferente.

- Si un año cotizamos por encima de nuestros ingresos reales, la Seguridad Social nos devolverá la diferencia y, si es al contrario, tendremos que pagar lo que falte (más una sanción, claro).

- Nos podremos deducir de manera genérica un 7% de nuestros gastos (o un 3% si somos autónomo societario).

- Desaparece el tope para los autónomos mayores de 47 años.

- Los autónomos que en diciembre de 2022 estén cotizando por una base superior podrán seguir haciéndolo aunque sus ingresos sean inferiores.

- El cese de actividad podrá ser también parcial. En otras palabras, a partir del año que viene, podremos compatibilizar nuestra actividad con el paro del autónomo siempre y cuando nuestra facturación haya caído un 75% (como mínimo) durante dos trimestres.

¿Cuánto sube la cuota de autónomos en 2023?

La respuesta a esta pregunta dependerá de nuestra previsión de ingresos netos. Por eso, lo primero que tenemos que hacer al comienzo de cada año a partir de 2023 será realizar una aproximación de cuánto vamos a ganar (es decir, a los ingresos que tengamos le tenemos que descontar los gastos) entre enero y diciembre.

Nueva cuota mínima

La nueva tabla de cotizaciones -que poco tiene que ver con la lanzada inicialmente por el ministro José Luis Escrivá- está dividida en 15 tramos según los rendimientos netos previstos por el trabajador, que van desde los iguales o inferiores 670 euros mensuales hasta los que superen los 6.000 euros.

Se establece una nueva cuota reducida de 80 euros al mes para todos aquellos trabajadores que inicien una actividad por cuenta propia durante el primer año, prorrogable a otros 12 meses si el autónomo tiene ingresos inferiores al SMI.

Tablas cotización autonómos 2023

Fuente Antena 3

¿Cómo se calcula la nueva cuota de autónomos?

Para calcular el rendimiento mensual por el que debemos cotizar, tendremos que descontarle a nuestros ingresos los gastos que hemos tenido durante el ejercicio de nuestra actividad profesional y las cuotas de autónomo que hemos pagado. Además, a la cantidad que obtengamos tendremos que restarle el 7% (si somos persona física) o el 3% (si somos persona jurídica) en concepto de gastos de imposible justificación. Cuando tengamos obtenido esta cifra, la diviremos por 12 (los meses del año). El resultado que obtengamos es el que tenemos que trasladar a la tabla de cotización para saber en qué tramo nos encontramos y cuánto tendremos que pagar al mes.

Tienes que estar registrado para comentar Acceder