PORTADA OFFICIAL PRESS

#TarjetasBlack| Cuatro años y medio de cárcel para Rodrigo Rato y seis para Blesa

Publicado

hace 9 añosen

La sentencia del llamado caso de las ‘tarjetas black’ ha condenado por delito continuado de apropiación indebida a los 65 acusados que utilizaron las tarjetas de Caja Madrid y Bankia entre los años 2003 y 2012. La Sección Cuarta impone condenas a los expresidentes, exconsejeros y exdirectivos que oscilan entre los tres meses y los seis años de prisión y fija las penas más elevadas para los dos expresidentes ejecutivos Miguel Blesa (seis años), de Caja Madrid y Rodrigo Rato (cuatro años y seis meses), de Bankia. A los dos el tribunal les considera autores del delito continuado de apropiación indebida. Los restantes acusados son condenados como colaboradores, salvo el caso del ex director General de Medios Iledlfonso Sánchez Barcoj (dos años y seis meses), a quien se le considera colaborador y cómplice de la operativa desarrollada que contribuyó a mermar el caudal de la entidad bancaria. A los tres se les absuelve del delito de administración desleal del que venían acusados.

En una sentencia de 259 folios, la Sección Cuarta se remonta al año 1988, para explicar que durante la presidencia ejecutiva de Jaime Terceiro al frente de Caja Madrid se acordó dignificar las retribuciones de los consejeros a través de una tarjeta VISA que vendría a complementar las dietas que ya recibían. Con esa tarjeta se habilitaba disponer dentro de un límite de dinero, como compensación de los esfuerzos y dedicación a la entidad. Posteriormente en 1995, con la incorporación de nuevos consejeros el Presidente Terceiro informó de que esas tarjetas VISA eran exclusivamente para gastos de representación, en el desempeño de su función de consejeros.

La sentencia relata cómo una vez que el acusado Miguel Blesa se colocó al frente de la entidad, por su condición de presidente ejecutivo recibió dos tarjetas de crédito, una de empresa para gastos de representación, y otra también corporativa que se atribuyó a sí mismo, “al margen de sus retribuciones convenidas contractualmente, para dedicarla a atenciones netamente personales, en detrimento, con el uso que le dio del caudal de Caja Madrid”. Y él, como presidente, “propició” que a los miembros del Consejo de Administración y a los integrantes de la Comisión de Control, se les facilitase una tarjeta Visa de empresa contra la que disponer sin justificación del gasto, “viabilizando así una percepción dineraria que acrecentaba a la dieta, no obstante constarle que la única autorizada contra el patrimonio de Caja Madrid lo constituía ésta última”

Funcionalidad de las tarjetas

Los jueces describen las tarjetas de crédito entregadas, que tenían un límite máximo anual, con un tope mensual del que se informaba a los acusados en el momento de su entrega, aunque el Presidente Blesa podía modificarlo y además esos límites no eran coincidentes en todos los casos. A algunos de los acusados se les facilitaba un PIN para extraer dinero en los cajeros y cuando cesaban en su puesto se procedía a dar de baja a la tarjeta, aunque en varios casos algunos de los acusados las mantuvieron activas durante varios meses. Como los gastos se cargaban a una cuenta de la entidad y como esas tarjetas no estaban introducidas en el producto personal que mantenían con la entidad y no tenían conocimiento del extracto de los cargos, llevaban su propia contabilidad manual. Si no agotaban el límite disponible anual, como aconteció en algún caso, el sobrante quedaba a favor de Caja Madrid. En algunos casos, dichas solicitudes de ampliación del gasto, coincidían, señalan los jueces, “con periodos de fiestas o vacacionales”.

Tarjetas de empresa que no figuraban en la nómina

La sentencia, ponencia de Teresa Palacios, hace constar que el montante de dinero que representaba el uso de esas tarjetas no se incluía dentro de las relaciones contractuales ni figuraba en el certificado de haberes ( o recibo de haberes y certificados de retención del IRPF) que Caja Madrid facilitaba cada año para que sus directivos realizaran sus respectivas declaraciones de la renta, “lo que era perceptible por los acusados, a diferencia del importe de las dietas, cuyo montante sí que figuraba en aquel documento, junto a la correspondiente retención”, siendo por ello coincidente, el certificado de haberes y el borrador de la declaración tributaria que Hacienda remitía cada año a cada acusado, como contribuyente, a fin de realizar su declaración del IRPF. Todos los acusados, según explica la sentencia, conociendo la previsión legal y estatutaria sobre la única percepción dineraria contra la entidad, que era la dieta y después de comprobar que la tarjeta corporativa no respondía a ello “les dieron el uso particular que tuvieron por conveniente contra el caudal de Caja Madrid, contribuyendo con su proceder a la merma del mismo propiciada por el acusado Miguel Blesa”.

Operativa auspiciada por Blesa y llevada a cabo por Sánchez Barcoj

Los hechos probados de la sentencia describen la operativa dirigida por Blesa y después por Rato y que fue llevada a cabo por el entonces Director General de Medios Ildefonso Sánchez Barcoj. Él comunicaba los nombres de los usuarios, los límites operativos mensuales y anuales, autorizaba las ampliaciones de esos límites y de los que dispondrían de código PIN y por esta razón el tribunal le considera no solo colaborador de un delito continuado de apropiación indebida sino también cómplice de la mecánica descrita, y de “ contener bajo su control y al margen del conocimiento de terceros distintos de los usuarios de las tarjetas de las que disfrutaban los miembros de los dos órganos de gobierno además de sus presidentes, al igual que en la etapa de Bankia, que se mantuvieron el empleo de aquellas, dando de este modo cobertura a la merma del caudal de la entidad por la atención a los intereses lucrativos de sus beneficiarios”.

Etapa de Bankia

El relato de hechos de la sentencia finaliza en los años 2010 y 2012, cuando Rodrigo Rato accedió a la presidencia de Bankia. Informado de las tarjetas en cuestión –señalan los jueces- “mantuvo la misma dinámica en todos los aspectos ya expuestos, atribuyéndose una sin amparo en su paquete retributivo, evidenciando además por las condiciones de uso, lo que no le impidió el empleo que le dio contra el caudal de la entidad, el detrimento del mismo, junto al que sabía que se originaba con las que seguía operativas de la etapa de su predecesor en el cargo”.

Desde junio de 2011 hasta mayo de 2012 extendió la práctica a su favor y de los acusados Fernández Norniella y Sánchez Barcoj. De esa forma se compensaban las limitaciones legales retributivas que había marcado recientemente el Real Decreto Ley 2/2012 de 3 de febrero de aquel año, de saneamiento del sector financiero, a lso administradores y directivos de las entidades de crédito que como Bankia, habían recibido apoyo financiero público para su saneamiento. Tanto a Rato como a Blesa el tribunal les considera actores en tanto que ostentaban “el dominio del hecho” y ellos mismos podían haber acordado “ el reverso de la decisión adoptada” es decir, suprimir esa operativa. A los demás acusados se les considera colaboradores, porque contribuyeron todos ellos a la merma del caudal de la entidad bancaria.

El consejero Verdú rechazó su tarjeta

Los jueces hacen constar el caso de uno de los consejeros, Francisco Servando Verdú, que rechazó la tarjeta “por no venir contemplada en su paquete remuneratorio”

Atenuante de reparación del daño

La fiscalía había solicitado que se aplicase la atenuante simple para aquellos acusados que ingresaron las cantidades extraídas en Bankia o en el FROB y no solicitó ningún tipo de atenuante para aquellos que las consignaron judicialmente, a la espera de la sentencia. El tribunal acuerda aplicar la atenuante muy cualificada para los primeros y la atenuante simple para los que consignaron las cantidades judicialmente.

Tanto Blesa como Rato tendrán que responder de forma solidaria a todas las cantidades de las que dispusieron los acusados, que las acusaciones fijan en 12 millones de euros pero que el Tribunal explica que se deberá descontar, en ejecución de sentencia las atribuidas al consejero fallecido, Miguel Angel Araujo así como las cantidades que se han considerado prescritas y que por tanto no han sido sometidas a juicio oral.

El tribunal tampoco acepta la petición de Bankia de que se aplicase a Rato y Blesa la atenuante de reparación del daño porque habían devuelto una parte del dinero. El tribunal lo rechaza porque entiende que esas cantidades son muy inferiores a la propia petición de Bankia de indemnización de carácter solidario de 12 millones de euros.

Comparte esto:

- Haz clic para compartir en WhatsApp (Se abre en una ventana nueva)

- Haz clic para compartir en Facebook (Se abre en una ventana nueva)

- Haz clic para compartir en Twitter (Se abre en una ventana nueva)

- Haz clic para enviar un enlace por correo electrónico a un amigo (Se abre en una ventana nueva)

- Haz clic para compartir en Telegram (Se abre en una ventana nueva)

- Haz clic para compartir en LinkedIn (Se abre en una ventana nueva)

Relacionado

Te podría gustar

PORTADA OFFICIAL PRESS

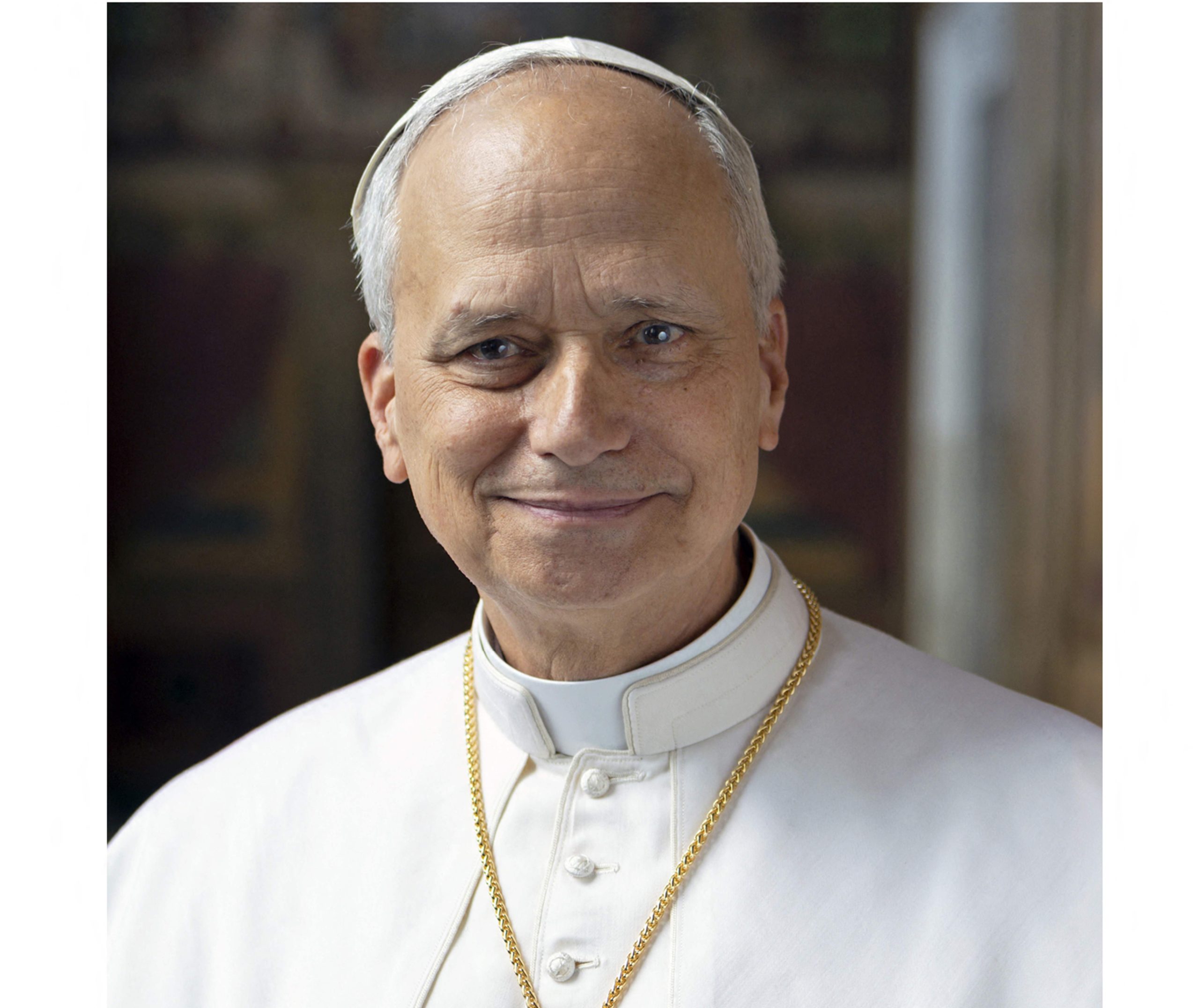

Así será la visita del papa León XIV a España

Publicado

hace 22 horasen

25 febrero, 2026

Los obispos confirman la visita del Papa León XIV a España del 6 al 12 de junio

La Conferencia Episcopal Española (CEE) ha confirmado este miércoles 25 de febrero que el Papa León XIV visitará España del 6 al 12 de junio.

El viaje apostólico se realizará tras la invitación oficial cursada por el Felipe VI y por la Iglesia en España, consolidando así una de las visitas institucionales y pastorales más relevantes del año.

Una visita con invitación institucional y eclesial

Según ha detallado la CEE, el Pontífice acudirá a España atendiendo tanto a la invitación del jefe del Estado como a la de los obispos españoles. Se trata de un viaje que combina el carácter oficial con el pastoral, dentro de la agenda internacional del Vaticano.

Aunque por el momento no se ha hecho público el programa completo, se espera que en los próximos días se concreten las ciudades que visitará y los actos previstos, que podrían incluir encuentros con autoridades civiles, representantes eclesiales y fieles.

Expectación ante el programa oficial

La visita del Papa León XIV a España ha generado gran expectación tanto en el ámbito político como en el religioso. Será la primera visita oficial del Pontífice al país desde su elección, y se enmarca en la tradicional relación entre la Santa Sede y España.

La agenda detallada del viaje se dará a conocer próximamente, una vez se ultimen los preparativos organizativos y de seguridad.

Claves de la visita del Papa León XIV a España:

-

📅 Fechas: del 6 al 12 de junio

-

🤝 Invitación: Rey Felipe VI y Conferencia Episcopal Española

-

⛪ Carácter: visita oficial y pastoral

-

📍 Programa: pendiente de confirmación

La información se ampliará a medida que se conozcan más detalles sobre el recorrido y los actos previstos durante la estancia del Pontífice en territorio español.

Puedes seguir toda la actualidad visitando Official Press o en nuestras redes sociales: Facebook, Twitter o Instagram y también puedes suscribirte a nuestro canal de WhatsApp.

Comparte esto:

- Haz clic para compartir en WhatsApp (Se abre en una ventana nueva)

- Haz clic para compartir en Facebook (Se abre en una ventana nueva)

- Haz clic para compartir en Twitter (Se abre en una ventana nueva)

- Haz clic para enviar un enlace por correo electrónico a un amigo (Se abre en una ventana nueva)

- Haz clic para compartir en Telegram (Se abre en una ventana nueva)

- Haz clic para compartir en LinkedIn (Se abre en una ventana nueva)

Tienes que estar registrado para comentar Acceder